Unser Weg zum Europäischen Champion

Die Globale Hausbank

Was ist die Globale Hausbank?

Als Globale Hausbank verfolgt die Deutsche Bank das Ziel,

- der erste Ansprechpartner für ihre Kunden in allen Finanzfragen zu sein; überall auf der Welt und unabhängig davon, was sie erreichen wollen;

- mit einer optimalen Kombination aus Produkten und Lösungen sämtliche Anforderungen ihrer Kunden zu erfüllen;

- mit ihrem globalen Netzwerk und Expertise vor Ort in 56 Märkten weltweit Kunden dabei zu unterstützen, sich in einer sich wandelnden Welt zurechtzufinden und Chancen zu nutzen,

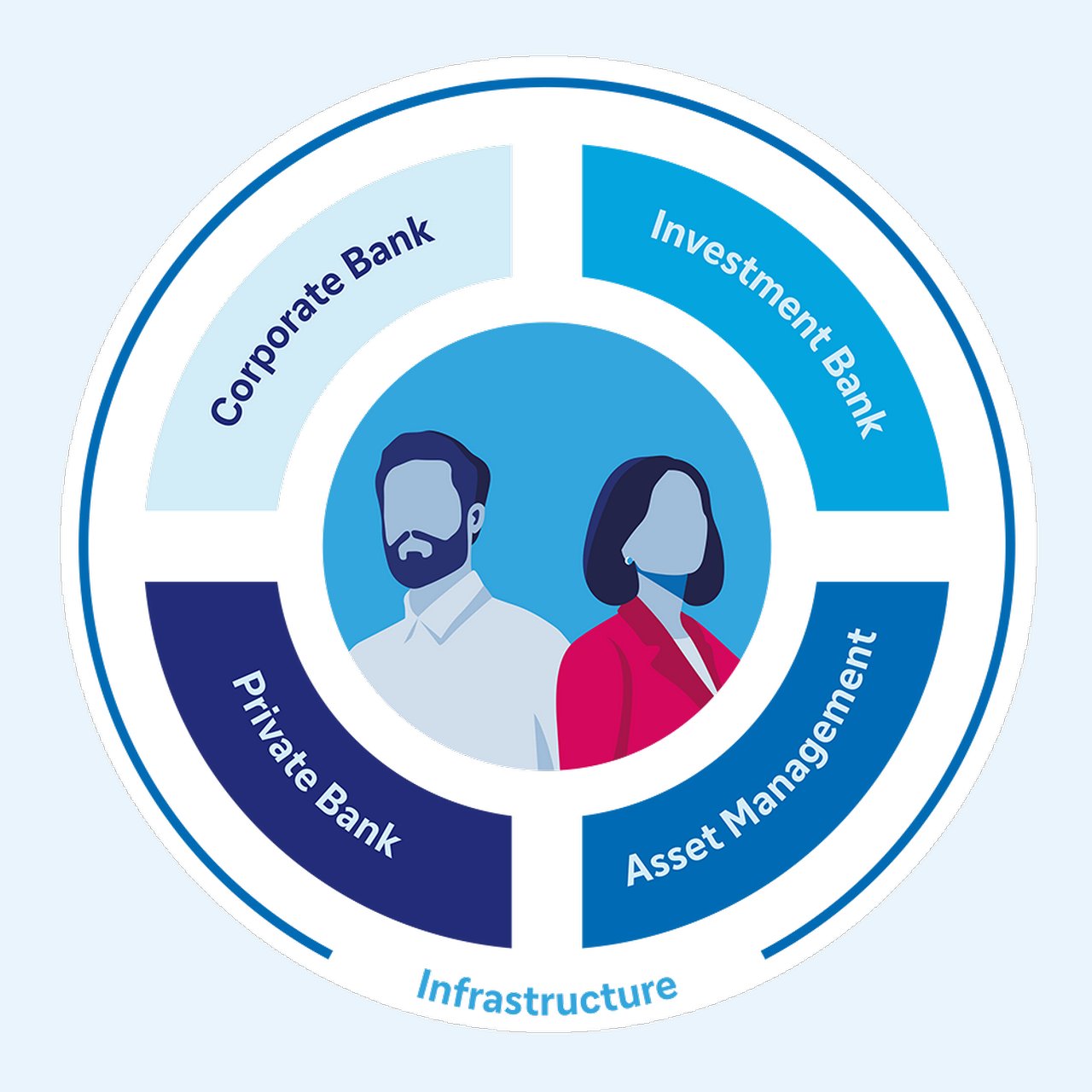

- ihre vier Geschäftsbereiche – die Unternehmensbank, die Investmentbank, die Privatkundenbank und die Vermögensverwaltung – so miteinander zu vernetzen, dass Kunden stets die gesamte Expertise der Bank nutzen können.

Was ist der Purpose der Bank?

Die Deutsche Bank ist dem langfristigen Erfolg und der finanziellen Sicherheit ihrer Kunden verpflichtet. Zuhause und in der Welt.

Was ist die Strategie der Bank?

Nach ihrer erfolgreichen Transformation, die Profitabilität und Fundament gestärkt hat, befindet sich die Deutsche Bank nun in einer Phase gezielten Wachstums. Der Anspruch der Bank ist, Kunden noch besser zu betreuen. Mit einer soliden finanziellen Basis und starker Marktpräsenz investiert die Bank gezielt in ihre Kernkompetenzen, um die Wertschöpfung zu steigern und das Konzept der Globalen Hausbank weiter auszubauen.

Wie treibt die Deutsche Bank die Wertschöpfung voran?

Die Deutsche Bank setzt auf drei Hebel:

Zeige Inhalt von Fokussiertes Wachstum

Die Deutsche Bank priorisiert Wachstum in den Geschäftsbereichen mit dem höchsten Wertbeitrag. Im Fokus stehen die Bedürfnisse der Kunden sowie jene Märkte und Geschäftsfelder, in denen die Bank bereits führend ist oder eine Führungsposition erreichen kann.

Zeige Inhalt von Strikte Kapitaldisziplin

Die Deutsche Bank verfolgt das Ziel, für ihre Kunden sowie Aktionärinnen und Aktionäre Wert zu schaffen – durch diszipliniertes Kapitalmanagement. Dafür wird sie ihre Bilanz noch rigoroser steuern, Ineffizienzen beseitigen und so Spielraum schaffen für Investitionen in ihre Kernbereiche sowie für höhere Ausschüttungen.

Zeige Inhalt von Skalierbares Betriebsmodell

Die Deutsche Bank sieht erhebliches Potenzial, ihr Geschäftsmodell weiter auszubauen und zu optimieren. Durch die weitere Integration und Automatisierung von Prozessen, die Weiterentwicklung ihrer Plattformen und den breiten Einsatz von Künstlicher Intelligenz (KI) will die Bank zusätzliche Effizienzgewinne realisieren, das Kundenerlebnis verbessern und Wachstum vorantreiben. Sie investiert in die Entwicklung ihrer Mitarbeitenden, um die Bank zu einem attraktiven Arbeitsplatz für erstklassige Talente zu machen.

Was sind die Geschäftsbereiche der Bank?

Die Strategie der Globalen Hausbank baut auf vier kundenzentrierten Geschäftsbereichen auf, die jeweils marktführende Positionen haben. Diese sind:

- Sie hilft Konzernen und Mittelständlern weltweit bei ihrer Finanzierung und unterstützt sie mit Lösungen im Transaktionsbankgeschäft.

- In Deutschland unterstützt die Bank auch kleine Unternehmen und Selbstständige mit Zahlungsverkehrs- und Kreditlösungen sowie weiteren Bankdienstleistungen der Marken Deutsche Bank, Postbank und FYRST.

- Die Privatkundenbank ist der verlässliche Partner für Privatkunden in Deutschland bei sämtlichen Finanzierungs- und Anlagethemen. Das Omnikanal-Angebot der Bank verbindet nahtlos die persönliche Beratung mit innovativen digitalen Lösungen.

- Sie betreut vermögende Kunden in Europa mit maßgeschneiderten Investmentlösungen und ist der primäre Bankpartner für globale Ultra- und Hochvermögende (UHNWI & HNWI) sowie für Unternehmerfamilien.

- Sie bietet institutionellen und Unternehmenskunden Lösungen im Geschäft mit Währungen und festverzinslichen Wertpapieren und Expertise im Risikomanagement, versorgt sie mit Liquidität und stellt erstklassige Finanzierungslösungen bereit.

- Sie unterstützt Kunden mit Produkten und Dienstleistungen im Investment Banking und an den Kapitalmärkten. Sie organisiert Börsengänge (IPOs), Anleiheemissionen und syndizierte Kredite und berät bei bei Fusionen und Übernahmen (M&A).

- Die Vermögensverwaltung verfügt über ein breites Angebot an aktiven, passiven und alternativen Anlageprodukten der DWS für private und institutionelle Kunden, um sie in jedem Marktumfeld zu unterstützen.

- Sie ermöglicht Kunden, aktuellen Markttrends zu folgen, indem sie innovative Lösungen entwickelt – beispielsweise im Bereich digitaler Vermögenswerte.

Welche Ziele, Kapitalvorgaben und Ambitionen verfolgt die Bank?

>5%

Jährliches durchschittliches Ertragswachstum (CAGR)

2025-2028

<60%

Aufwand-Ertrag-Relation (CIR)

in 2028

>13%

Rendite auf das materielle Eigenkapital (RoTE)

in 2028

13.5-14.0%

harte Kernkapitalquote (CET1)

Die langfristige Vision der Bank: Europäischer Champion werden

✓ Europäische Führungsposition in zentralen Marktsegmenten

✓ Marktführende Renditen

✓ Globale Präsenz und skalierbares Netzwerk

✓ Innovationsgetriebene Bank mit KI-Kompetenz

Deutsche Bank auf einen Blick

Wer ist die Deutsche Bank?

Die Deutsche Bank ist als Globale Hausbank mit vier starken Geschäftsbereichen und einem globalen Netzwerk der zentrale Ansprechpartner ihrer Kunden in allen Finanzfragen – zuhause und in der Welt.

Was macht die Deutsche Bank?

Die Deutsche Bank bietet ihren Kunden die passende Kombination aus Produkten und Lösungen, um ihre finanziellen Bedürfnisse zu erfüllen.

Was will die Deutsche Bank erreichen?

Ziel der Deutschen Bank ist es, weiteres Wachstumspotenzial zu erschließen und die Position als vertrauensvoller Partner in einem sich verändernden Umfeld auszubauen.

Glossar